こんにちは、塚田です。

週末は、予定されていたイギリスの国民投票がありましたね。

EUの離脱を受けて週末は大きく相場が動いたかと思います。

今回のような、歴史的な値動きがあると「怖い」と感じるかもしれませんが、しっかりとリスク管理をしていれば、リスクは未然に全て防ぐことができるので問題はありません。

明らかに市場のリスクが高まっている際は休むこと、そして身の丈を超えたレバレッジで取引を行わないことが何よりも重要です。

目次

チャートパターンから考える市場心理

さて、今日は、チャートパターンから考える市場心理についての話をしたいと思います。

チャートパターンと言えば、ダブルトップ、ボトム、ヘッド&ショルダーなどの代表的なチャートパターンがいくつかありますが、こういったチャートパターンが重要な相場の転換シグナルになり得るのは、「市場参加者の心理」が理由としてあります。

チャートパターンで相場の転換点を確実に予測することはできませんが、トレンドの転換シグナルとして参考になる部分はあると思います。

市場価格を決定している要素は、需給、ファンダメンタルズ、そして参加者の心理ですから、市場参加者の心理を考えながら、トレードをすることは収益を上げる上ではとても重要になってきますね。

トレードは、コンピューターが相手ではなく、反対側にはかならず売買している人が存在しています。

つまり、自分が買いポジションを持つということは、誰かが同じ数量の売りポジションを持つことになりますし、利益になったトレードの裏には、敗者が存在するということになります。

市場の価格はなぜ変動するのか?

では、そもそもとしてなぜ価格が上昇するか、下降するのかということが疑問になりますが、この仕組み自体はとても単純なものです。

市場の価格決定は、一般的なオークションなどの値付けと同じで、より高い値段でも買いたい人がいれば、価格は上昇していきますし、より低い値段でも売りたいと思う人がいれば、価格は下げていきます。

要は、ヤフオクの入札と同じで、値段が高くても買いたい人がいれば、価格は上昇していきます。

相場は「美人投票」ともよく言われていますね。

つまり、市場に参加する人の、不安や、欲望、恐怖によって、市場の価格は変動しているということです。

ダブルトップ・ダブルボトムでの市場心理

では、実際に基本的なチャートパターンを元に、ポジションを建てた状況を考えながら、相場参加者の心理を考えていきましょう。

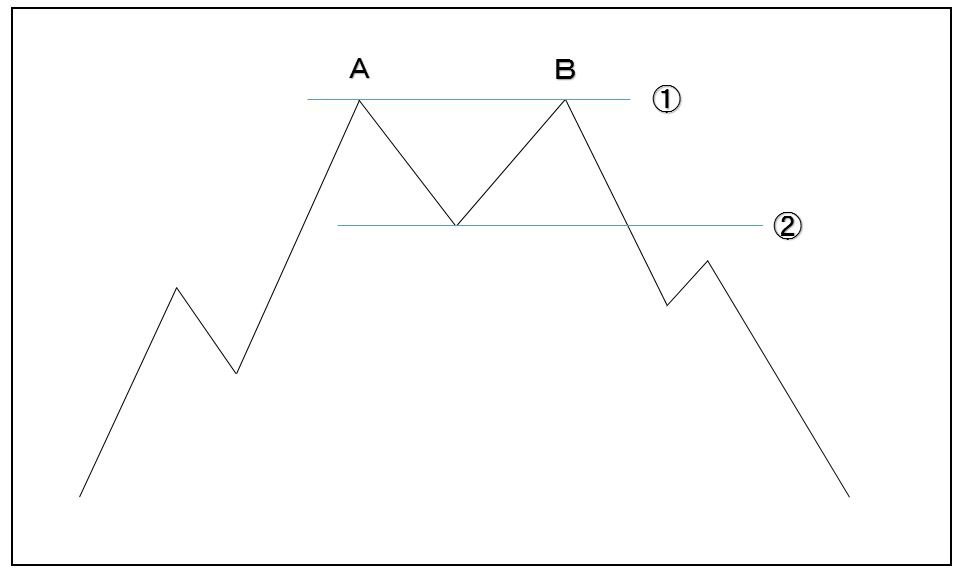

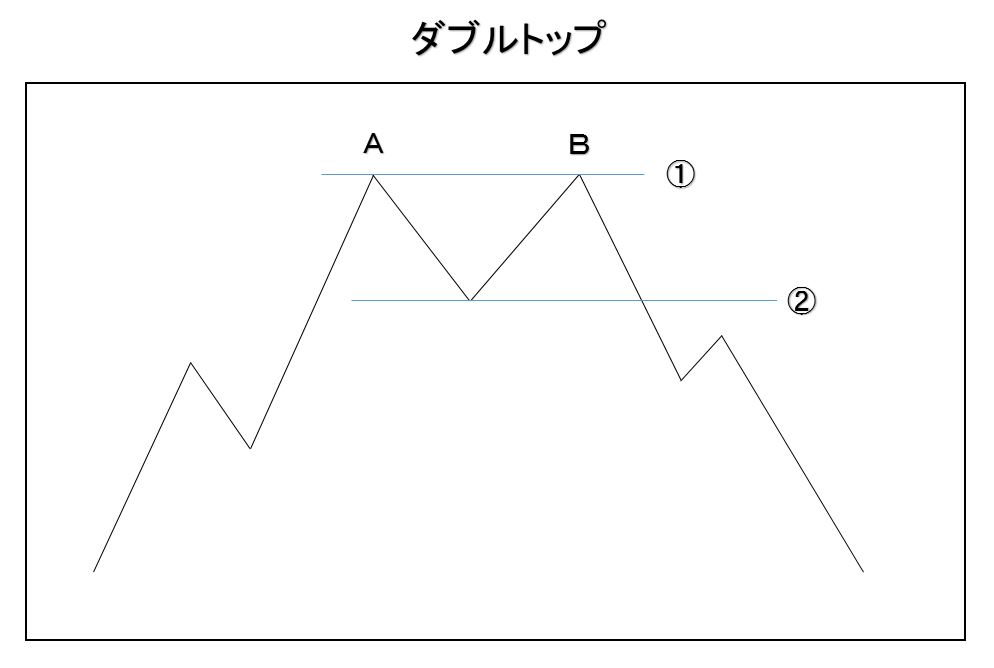

ここではダブルトップのパターンを例に見ていきます。

ダブルトップとは、前回の高値を越えることなく、同じ価格帯で高値が上げ止まり、山を二つ付けたパターンです。(下落の場合は反対でダブルボトムです)

では、この相場のAの価格帯で、買いポジションを持ったと想定してみましょう。

Aで買いポジションを持った場合

Aの価格帯で買いポジションを持った場合は、その後すぐに下落していますから、買いポジションを持ったトレーダーは含み損の状態となり、心理的には「自分は間違っていたのか?」と不安な気持ちになるでしょう。

しかし、その後価格は②のポイントで下げ止まり、再度①の高値まで上昇し始めると、「やはり自分は正しかった」と、少し安心することになります。

ですが、その後、B地点でAの高値を超えることができなかったので、「上昇する力が弱いので決済してしまおうか」再度不安が発生し、ポジションを決済することが考えられます。

人間の心理として、利益よりも損失を極端に嫌う傾向があるので、含み益からプラスマイナスゼロになった場合には、不安を解消する傾向にあります。

これが、Aの価格帯で、買いポジションを持った場合に考えられる市場参加者の心理です。

Aで売りポジションを持った場合

では、逆にAの地点で売りポジションを持った場合はどうでしょうか?

Aの地点で売りポジションを持った場合は、すぐに下落していきますので、すぐにポジションは含み益の状態になります。

下落していく過程では、「自分は間違っていない」と安心することになりますね。

ですが、その後価格が②の地点で下げ止まり、Bの地点まで反転上昇した場合には、それまでの含み益は失われ、不安な気持ちが発生します。

この時、Aの地点で売っていたトレーダーは、Aの高値を再度越えてきたら、自分は間違っていたと判断して、売りポジションを清算して、買い戻すことが考えられます。(損切)

しかし、この場合は、Aの高値を超えることなく、ダブルトップを形成して下落していったので「自分の判断は正しかった」と安心することになります。

ここでの判断としては、不安な気持ちが消えているので、さらに利益を増やすために新規の売りポジションを増やすことが考えられます。

不安な気持ちが消えている場合は、欲望の気持ちが強まる傾向にあります。

これが、Aの地点で売りポジションを持ったトレーダーの市場心理です。

つまりどういうことなの?

つまり、Aで買ったトレーダーは、Bの地点では、「不安だから一度売りで決済しておこう」と、考えることが予想され、Aの地点で売ったトレーダーは、高値を超えないので強気になり、Bの地点で「新規でポジションを売り建てよう」考えることが予想されます。

このように、Bの地点で、Aの高値を超えられなかった場合は、双方共に「より安い値段でも売りたい」と考えることになり、売り圧力が高まっていきます。

買っているトレーダーと、売っているトレーダーの戦いで、どちからが勝負を投げると、決着が突き、市場は大きく動きます。

②のポイントが俗に言う、ネックライン割れのポイントになりますね。

もちろん、ダブルトップやダブルトップが形成されたら、確実に反転するということではありませんが、高値や安値付近では、このような心理が渦を巻いています。

このように市場心理を考えていくことで、相場の転換点を掴むヒントにすることができます。

今回は、古典的なチャートパターンを中心に解説をしましたが、サポートレジスタンスやランドナンバーなどの他のテクニカルポイントが機能する理屈も同じです。

「このポイントでポジションを持った人はどのような心理状態になっているのか?」ということを少し考えてみると、世界が変わるかもしれません。

市場分析のヒントにしてくださいね。