ピラミッティングで利益を最大化させる方法を具体的に解説していきます。

利益を出しているトレーダーの大半はポジションを分割で管理するアプローチを用いていますので、是非マスターしてください。

目次

ピラミッティングとは?

ピラミッティングとは、増し玉とも呼ばれ、迫撃型のポジション管理の手法になり、トレーダーの間で用いられています。

始まりは、ウィリアム・デルバート・ギャンが考案したとされており、比較的上級者向けの方法にはなりますが、有用なポジション管理のテクニックです。

通常のピラミッティングでは、最初にまとまったサイズ(枚数)のポジション(建玉)を持ち、その後、期待通りに利益が乗れば、さらにポジションを追加していきます。

徐々にポジションを積み上げていくことになるので、ピラミッドのような構造になり、その為、ピラミッティングと呼ばれています。

ピラミッティングの極意と誤解

では、ピラミッティングは本当に有効な資金管理の方法なのでしょうか?

結論から言えば、ピラミッティングは利益を最大化する為に非常に有効な方法であると言えます。

しかし多くの場合は、ピラミッティングに関して間違った認識を持っており、正しく理解していない状態でピラミッティングを行うことで、逆に損失を拡大させることになります。

よくある誤解として、一般的にピラミッティングはポジションサイズを拡大することで、「利幅を大きく増やしていく手法である」と考えられていますが、本質は違います。

ピラミッティングが有用な手法であるとされる本当の理由は含み益がある状態で、新しいポジションを追加するという行為にあります。

含み益がある状態で、新しいポジションを追加する

普通に売買をする場合、新しい建玉に対しては証拠金が拘束されることになりますが、ピラミッティングであれば、すでに出ている利益(含み益)を活かすことで、証拠金を圧迫せず、ポジションを積み増せることになるのです。

つまり、新たなリスクの発生を抑えつつ、利益を最大化させることができます。

増し玉と聞くと、ガンガンポジションを大きくしていって、ひたすらに利益を拡大するというイメージが強いですが、ピラミッティングの最大の利点は、資金管理上のメリットであるのです。

含み益を利用することで、証拠金を圧迫せず、最大ロットサイズを増やせる、というのが最大のメリットだと考えてください。

ピラミッティングの種類

次に、ピラミッティングには、ベーシックな方法として、3種類の方法がありますので、確認していきましょう。

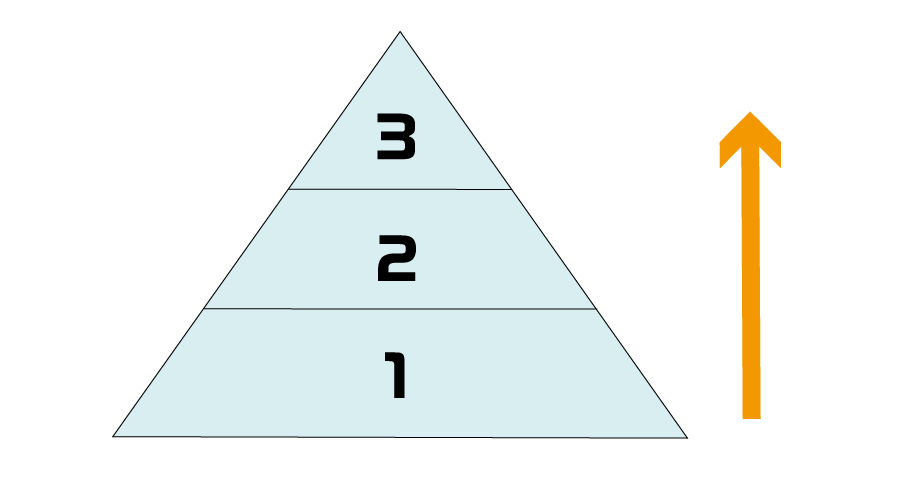

順ピラミッティング

一番オーソドックスなのが、順ピラミッティングになります。

順ピラミッティングは、初めにまとまったポジション(枚数)の建玉を建て、その後は初期ポジションよりも小さな枚数を追加していく方法です。

徐々にポジションサイズが小さくなっていくので、順ピラミッティング、または、スケールダウンピラミッティングとも言われます。

・1つ目のポジション:10万通貨単位でエントリー

・2つ目のポジション:5万通貨単位でエントリー

・3つ目のポジション:2万通貨単位でエントリー

初めに10万通貨、その次に、5万通貨、その次に、2万通貨追加、といった形で徐々にポジションを積み増していくことになります。

オーソドックスな順ピラミッティングの場合、ピラミッティング直後に逆行した場合でも、少しづつポジションを増やしていくので、大きな損失を出すことが無いというメリットがあります。

かの有名な投機化ジェシーリバモアも、順ピラミッティングを用いて、財をなしたとされています。

ピラミッティングが難しいのは、ポジションを追加した直後に相場が逆行し、元々あった利益まで全て消滅してしまうことにありますが、順ピラミッティングであれば、そうしたリスクは他のピラミッティングスタイルよりも小さくなります。

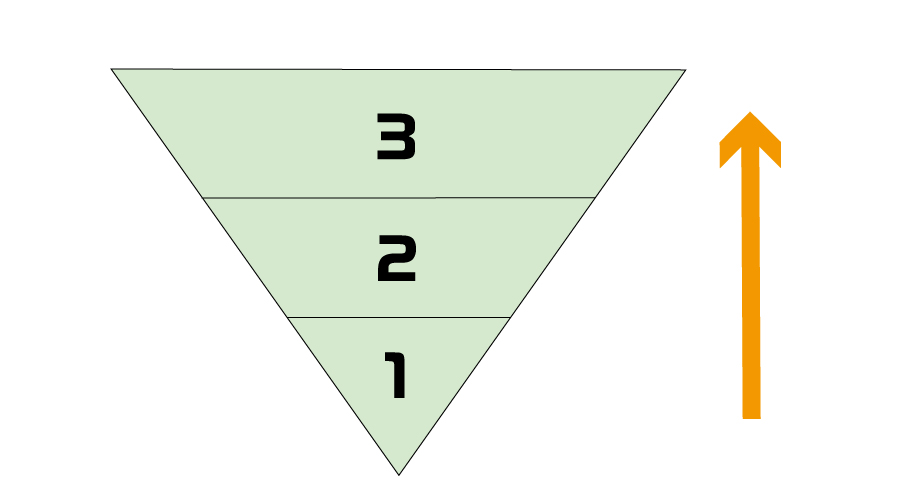

逆ピラミッティング

次に、順ピラミッティングの逆バージョンであるのが、逆ピラミッティングです。

初めに小さなポジションを建て、その後、相場が期待通りに動くのを確認してから、ポジションを追加していく方法です。

・1つ目のポジション:2万通貨単位でエントリー

・2つ目のポジション:5万通貨単位でエントリー

・3つ目のポジション:10万通貨単位でエントリー

初めに打診買いをすることで、実際に試しポジションを持つことになるので、自身の相場観とポジションが一致しているか確認してから、メインのポジションを保有することができるのがメリットです。

「打診買い、打診売り」と言われている売買方法も、逆ピラミッティングに分類されるでしょう。

打診買いについては、以下の記事も参考にしてください。

FXの打診買いのメリットとは?打診買いで利益を最大化する方法。

初めに、試し玉として小さなポジションを建ててから、追加の「本玉」を入れていく方法になるので、打診買いは、逆ピラミッティングに近いポジション管理の方法です。

逆ピラミッティングのデメリットとしては、ポジションを追加するタイミングが難しいこと、ポジションを追加した直後にマーケットが反転した場合は、その後のポジション管理が難しくなることです。

メリットとしては、試し玉を用いることで、トレードの精度を高めることができるのがメリットです。

初心者が用いると、損小利大になる可能性が高い手法でもありますので、注意が必要です。

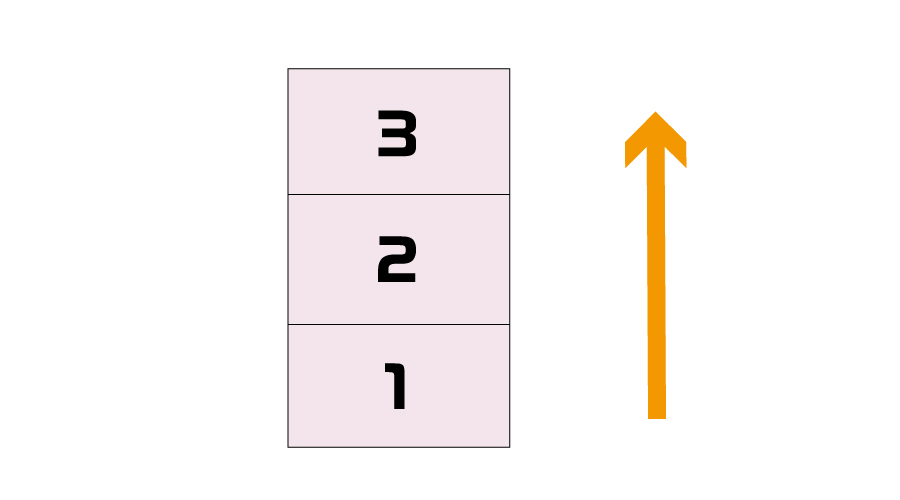

イコールポジションピラミッティング

最後に、均等にポジションサイズを分割し、ポジションを増加させていくイコールポジションピラミッティングがあります。

このピラミッティングの方法は、分割エントリー、分割売買とも言われ、シンプルで分かり安い方法です。

・1つ目のポジション:5万通貨単位でエントリー

・2つ目のポジション:5万通貨単位でエントリー

・3つ目のポジション:5万通貨単位でエントリー

上記のように、毎回、均等にポジションを追加していく方法です。

このピラミッティングの最大の利点は、シンプルでポジション管理がしやすい点にあります。

ポジションを分割してエントリーし、さらに分割で利益確定や、損切りなどを行っていくとなるとポジションコントロールは複雑になりがちですが、均等にポジションを分けることで、ポジションを増減する際の調整も比較的容易になります。

イコールポジションピラミッティングは、順ピラミッティングよりも大きな利益になる可能性がありますが、逆行した場合の損失は大きくなります。

ピラミッティングのメリットとデメリットのまとめ

では、ここまでで、ピラミッティングのメリットとデメリットをおさらいしてしておきましょう。

ピラミッティングのメリット

ピラミッティングの最大のメリットは、含み益を利用して、証拠金を圧迫せず、徐々にポジションを大きくさせることが出来る点です。

なので、逆行した場合にポジションを追加するナンピン(難平)とは性質が異なります。

ピラミッティングのデメリット

ピラミッティングのデメリットは、資金管理が難しくなるという点があります。

ポジションを追加した直後に相場が逆行することになれば、それまでの含み益が無くなり、マイナスになることもあるからです。

マイナスになった場合には、ポジションをそのままキープするのか、あるいは、ポジションを減らすのかという選択を迫られることになり、一つのポジションを保有するよりも判断が難しくなっていきます。

ですので、ピラミッティングでポジションを追加する際は、入り口(エントリー)だけで無く、出口戦略も非常に重要になります。

計画的にポジションを精算するするようにしなければ、結局利益が残っていないということにもなるからです。

どのピラミッティング方法がオススメか?

では、3種類あるピラミッティングの方法の中でどの方法がオススメでしょうか?

逆ピラミッティング(打診買い含む)も有用な方法ではあるものの、3種類の中では最も難易度が高く、初心者が行うと、逆行したポジションを損切りできずに損失を拡大させる可能性が高い方法となっています。

なので、順ピラミッティング、または、イコールポジションピラミッティングの方が、精神安定上失敗しにくい方法となります。

ピラミッティングで利益を上げたことが無い場合は、逆ピラミッティングやイコールポジションピラミッティングから試してみるのをオススメします。

ピラミッティングを計画的に行うには?

ピラミッティングを計画的に行うには、「ユニット」という考え方を用いて運用をすると、混乱しにくくなります。

ポジションを分割する「ユニット」という考えは、タートル流投資の魔術という本で紹介されています。

全体のポジションを細かくユニットとして分類し、エントリーを行う時だけでなく、利益確定の際や、損切りの際にもユニットサイズの増減を行っていくという資金管理方法があります。

例えば、全体のポジション量が最大30万通貨であるとすれば、それを3ユニットに分割して、10万通貨の3ユニットとしても良いですし、30万通貨のポジションを5つに分割して、6万通貨で5ユニットにして考えることになります。

上記の例は、均等に分割しただけですので、ピラミッティングの種類や、ポジションの量が変われば、バリエーションは無限に増えます。

しかし、毎回の取引で、場当たり的にポジション量を変更するのは、大変危険が伴います。

一貫性を失い、安定したトレードにならない可能性があるので、事前に計画を立て、その後は計画通りにピラミッティングを行っていくとよいでしょう。

部分的な利益確定や、ポジションの減少などもユニットごとに行っていくと決めておけば、迷いは少なくなります。

ピラミッティングエントリーの具体的なタイミング

ピラミッティングを用いてエントリーする際のタイミングは、「機械的に行うか」「裁量で行うか」のどちらかになります。

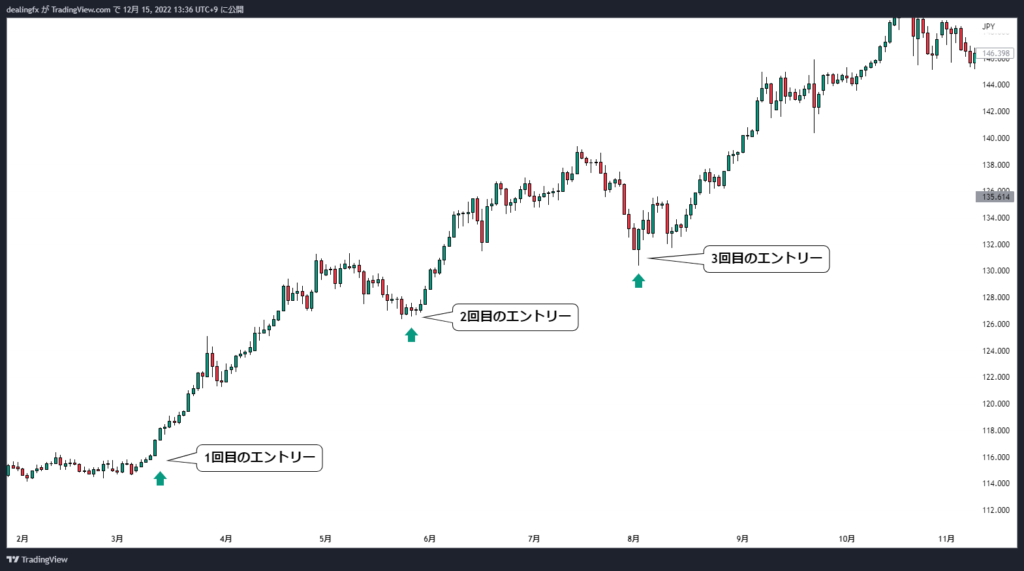

裁量で行う

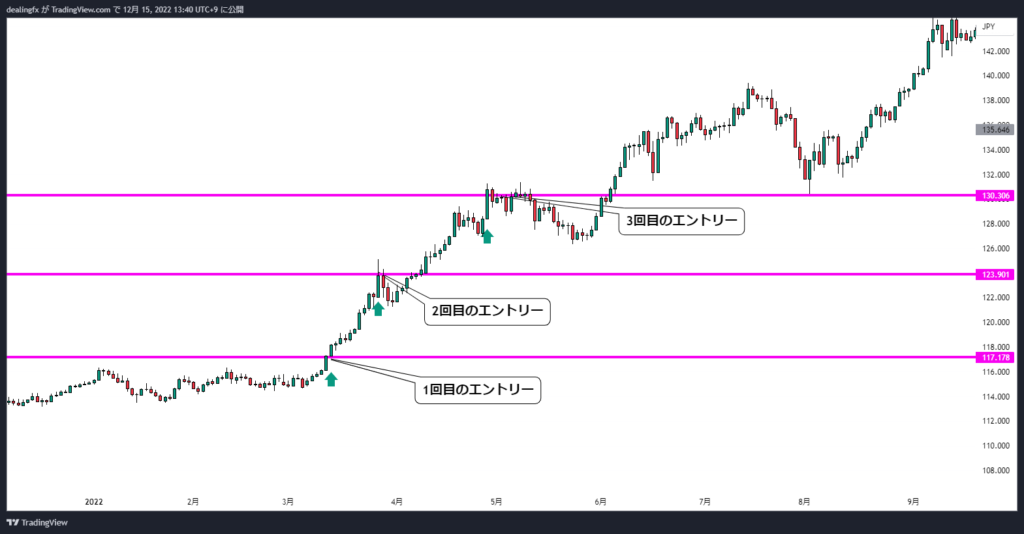

裁量判断で、含み益が出ている状態で、押し目や戻りでポジションを積み増していく方法になります。

目立ったレジスタンス、サポート、移動平均線までの押し、戻りなどのリトレースメント(調整)を待ち、ポジションを追加していく方法です。

ただ、上記チャートのように、全てベストタイミングでポジションを追加するのは至難の業です。相場は教科書通りに動くことは少ないです。

押し目でポジションを追加し、ジャストミートすれば大きな利益にはなるものの、押し目でポジションを積んでいくので、タイミングを逃すことが多いのも問題点です。

トレード経験の長い熟練したトレーダーにオススメできる方法です。

全てのピラミッティングの方法に共通しますが、どれだけのポジション量を最大で保有するのか、また、ポジションをいくつのユニットに分割するのかをあらかじめ計画しておくことが大切になります。

指し値や逆指し値を使い均等に機械的に行う

上記方法とは反対に、指し値や、逆指し値などの自動発注機能を使い、ポジションを分割して保有する方法があります。

エントリーポイントを基準として、均等幅でポジションを分割する方法です。

エントリーしたポイントを基準にして、逆指値を設定しておき、その後は相場の変動に任せて機械的にポジションをとることで、判断に迷いが生じにくくなります。

裁量でポジションを保有するよりも迷いはなるなるものの、実際のマーケットを見てからポジションを保有する訳では無いので、柔軟性には少し欠けます。

どちらも、一長一短ではあるので、ご自身にあった方を選択されるとよいでしょう。

ピラミッティングの利益確定タイミング

次に、ピラミッティングの利益確定のタイミングについて考えていきたいと思います。

ピラミッティングでエントリーしたポジションは、いくつかのユニットが合成されて構成されています。

従って、利益確定の際も全てのポジションを一度に手仕舞いをする必要はありません。

ポジションの何割かを利益確定し、残りのポジションを損切りを引き上げトレーリングストップで利益を拡大させていくことも非常に有効な方法であると言えるでしょう。

ポジションを減少させるオススメのタイミング

ポジションを減少させるタイミングは、不確定要素が高まった時、またはポジションを持っている前提条件が崩れた時になります。

不確定要素が高まる時

例えば、米雇用統計(NFP)や、米消費者物価指数(CPI)の発表前などの重要経済指標の発表時は、不確定要素が高くなります。

指標の結果次第でどちらかに大きく振れ、それが予想できないということは、ランダム性が高くなっていることであり、ポジションを保有し続ける優位性が低下することになりますから、ポジションを減少させるタイミングとなります。

また、その他のイベント時、各国の金融政策発表前や、要人発言、FRB議長の講演などの結果が分からないイベントも同様に考えることができます。

他には、週末や、月末、そして年末、大型連休前などの節目の前にも、節目前のポジション調整が入る思惑があるので、不確定要素が高まります。

不確定予想が高まる際には、部分的に利益確定しておくなどの対応が考えられるでしょう。

急変動で利益が急に乗った場合

相場がニュースなどのトピックに合わせて急変動して思わぬ利益が発生した場合も、ポジションを減少させるタイミングとなります。

急変動した際は、反動を狙ったカウンタートレード、投機的な動きが強まり、反動で揺り戻しが起こることが多々あるからです。

せっかく乗った利益を減少させない為に、一時利益確定でポジションを減少させるタイミングとしては適切となります。

思ったような値動きにならない場合&エントリーした際の前提条件が崩れた時

ポジションを保有後に想定した値動きにならなかった場合も、ポジションを減らすタイミングとなります。

新しいニュースや、金融政策発表などので、エントリーした際の前提条件が崩れてしまった場合も、ポジションを減少させるタイミングとなります。

エントリー時の根拠は時間と共に減少し、薄れていくことになりますから、時間経過で想定したシナリオ通りに推移しない場合は一度カットすることは利にかなっています。

タイムストップアウト(時間で損切り)とも言いますが、有用な方法ですので覚えておきましょう。

ピラミッティングでやってはいけないこと

ピラミッティングでやってはいけないことは、計画性の無いポジションを建てることです。

なので、海外口座を使ってハイレバレッジで取引する場合も、拘束される証拠金が少ないからといって、過剰なポジションを保有すればすぐに資金は消し飛んでしまいます。

大きな利益を狙って元金を飛ばしてしまっては意味がありませんから、レバレッジのコントロールには注意するようにしてください。

ピラミッティングとナンピンの違い

ピラミッティングとナンピンは、どちらもポジションを追加していくので、混同されることも多いですが、以下の理由により、性質は全くことなります。

ナンピンとは、難を平らげる(難平)が語源となっており、含み損のポジションを助ける為にポジションを追加する行為になります。

計画的に買い下がる、売り下がるのであれば、それは分割エントリーの範疇になりますが、計画性が無いポジションの追加はナンピンとなります。

下手なナンピン、素寒貧という有名な格言もあるとおり、計画性の無いポジションの追加が待っている先は破産しかありません。

また、ナンピンは含み益が出ている状態でポジションを追加している訳ではありませんので、精神的な負担が大きくなります。

人間は元々損失の方を嫌い、避ける性質があるので、何も考えずにポジションを追加していると、損失を拡大させる方向にポジションが傾いていきますので、くれぐれも注意しましょう。

ピラミッティングの練習方法

ピラミッティングの練習方法としては、少額(最小単位)での実践トレードをオススメします。

ピラミッティングで大切なのは、計画性と、決めた計画を実行する為の精神力です。

バーチャルのお金を使った取引では、マーケットの上げ下げで感じる、不安、恐怖、高揚といった状態を感じることができません。

ですので、多くのサイトで勧められているような、デモトレードでは意味がありません。

デモトレードについてはこちらの記事も参考にしてください。

理解するのは簡単ですが、極めるのには一生かかる、そういう技術であるからです。

ピラミッティングが向いている人

初心者を脱却して、本気でプロのトレーダーを目指している人にはオススメできます。

計画的に売買ができず、リスクのコントロールに自信がない場合は返って悪影響となる場合もあるので、単一のポジション管理から始めるのが良いと考えています。

FXピラミッティングのまとめ

ピラミッティングは複雑性のある方法ではあるものの、利益を出しているトレーダーの大半はポジションを分割で管理するアプローチをマスターしています。

トレーダーの多くはエントリータイミングに注目しますが、プロは資金管理を最も重要視します。

資金管理については、こちらの記事も合わせて参考にしてください。

利益を出す極意といっても言い過ぎではありませんので、長く時間をかけて研究していく価値があります。

ピラミッティングを活用して、利益を最大化させてください。