2022年は「円安による物価高騰」などのニュースを見た人も多いのではないでしょうか?

円安と聞くと、私たちの生活を圧迫する経済的に悪い事象のように考えてしまう人も少なくありません。

確かに、円安によって経済的に悪影響を受ける人は多数存在します。しかし、株式投資の観点で見れば円安は必ずしも悪いことばかりではありません。

そこで株式投資・fxにおける円安のメリット・デメリットと、円安下において投資におすすめの業界について詳しく解説します。

目次

円安はどうなる?円安の現状とは?

2022年は円安が大きく進んだ年でした。

2022年は円安が大きく進んだ年でした。

主な原因は、アメリカと日本の金利差の拡大です。

アメリカはこれまで実質ゼロ金利政策を継続して来ましたが、ゼロ金利政策を終了させて利上げに踏み切ったのが2022年3月です。

そこから12月まで7回金利の引き上げが行われました。

2022年2月までは1ドル116円程度を推移していましたが、3月のFRB会合で利上げが行われる観測が広がった2022年2月下旬くらいから、急速に円安は進行し、2022年10月には1ドル150円を突破します。

2022年末からは一時的に円安は落ち着いていきますが、アメリカが今後も利上げを継続していけばさらに円安が加速する可能性も否定できません。

アメリカが利上げを行い、日本がゼロ金利政策やマイナス金利政策を継続していけば、自ずと金利差は広がっていきます。

アメリカの方が金利が高ければ、円を売ってドルに換えた方が金銭的にメリットがあるので、金利差の拡大は円安の原因になります。

日本は民間経済的にも政府の財政的にも金利を引き上げられる状況にはないので、今後、さらに金利差が拡大して、円安が進行するリスクがあると頭に入れておきましょう。

株式投資における円安のメリット

株式投資においては円安は悪いことばかりではなく、以下のようなメリットがあります。

- 輸出関連企業の業績が上がる可能性がある

- 外国株の価値が上がる

- 日経平均にも好材料になる

輸出関連企業や外国株には円安はプラス材料であり、日経平均全体にもよい影響をもたらす可能性があります。

株式投資における円安の3つのメリットについて詳しく解説します。

輸出関連企業の業績が上がる可能性がある

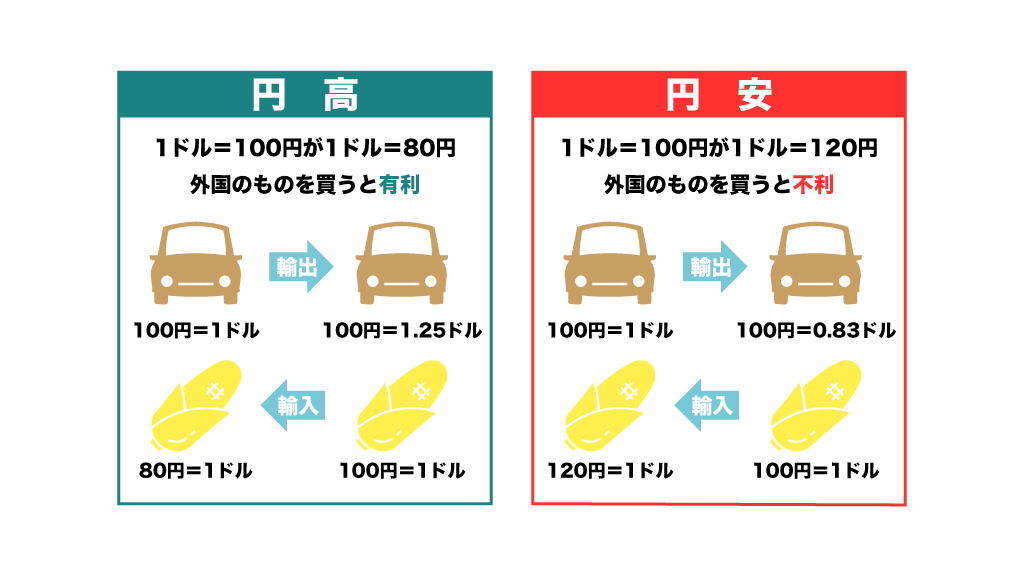

円安になると輸出関連企業の業績が上がる可能性があります。

輸出関連企業は自社の商品を海外でその国の外貨で販売しています。そのため、アメリカで100ドルの価格で販売している商品は、為替レートが1ドル100円であれば日本円にして10,000円の売上になります。

しかし、円安が進んで1ドル150円になった場合、日本円では15,000円の売上になります。

同じ商品を同じ量だけ販売しているのに、円安になることによって日本円ベースでの売上は増えているのです。

このように輸出関連企業にとって円安は売上や利益が拡大するチャンスのため、輸出関連企業の業績にとっては円安はプラスになります。

外国株の価値が上がる

外国株を保有している方にとっても、円安はメリットがあります。

アメリカドルで100ドル分の株を保有している場合、為替レートが1ドル100円であれば株式の日本円での価値は1万円です。

しかし為替レートが1ドル150円であれば日本円での価値は15,000円となり、ドルベースの株価は同じでも日本円に換算すると価値が高くなります。

外貨で株などの資産をすでに持っている人にとっては円安は日本円での資産価値が向上するメリットがあります。

日経平均にも好材料になる

一般的に円安が進むと日経平均は上昇し、円高になると日経平均は下落すると言われています。

なぜなら、日本の大企業の多くや日経平均を構成する225銘柄の大多数が輸出関連企業であることが原因だと言われています。

適度な円安は株式市場全体にとってもプラスですので、円安は株式投資全体にメリットをもたらす傾向にあります。

株式投資における円安のデメリット

株式投資では円安にはいくつもメリットがありますが、以下の2つのデメリットにも留意して投資判断をする必要があります。

- あまりの円安は国内の景気を悪くする

- 輸入関連企業には大打撃

急激な物高による不景気が起きるケースや輸出関連企業株の暴落などのリスクに注意しなければなりません。

株式投資における円安の2つのメリットについて詳しく解説します。

過度な円安は国内の景気を悪くする

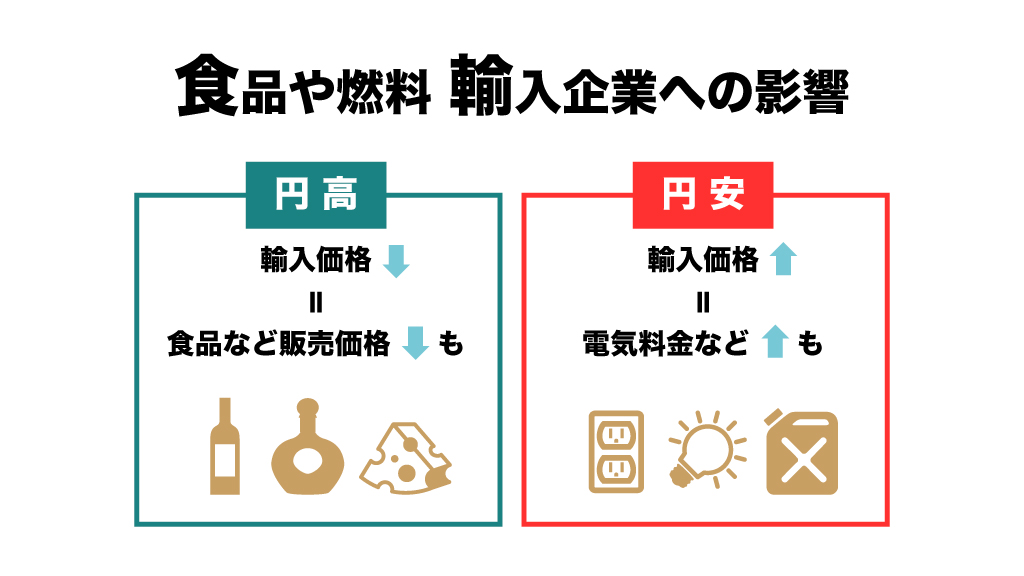

過度に円安が進行すると、国内の景気が悪くなる可能性があります。

実際に2022年12月は円安などを原因として物価が4%も上昇しており、円安などを原因とした原油価格の上昇などによってガソリン代の高騰はいまだに続いています。

企業の多くが輸出関連企業であったとしても、私たち一般の国民は生活必需品の多くは輸入品に頼っています。

そのため円安になると、個人が購入するモノが高騰して個人消費が鈍ってしまい、景気を悪化させるリスクがあります。

国内経済全体が円安によって悪化してしまうと、株式投資にも悪影響を及ぼすため、あまりにも急激な円安は株式投資にとってもマイナスになると理解しておきましょう。

輸入関連企業には大打撃

円安は輸入関連企業にとっては大きな打撃になります。

現地で100ドルで仕入れて輸入している商品がある場合、為替レートが1ドル100円であれば日本円で10,000円の支出になりますが、円安によって1ドル150円になった場合は同じ商品を仕入れても15,000円の支出になってしまいます。

このように、輸出関連企業にとって円安は大きな痛手です。

円安になると輸出関連企業の業績が悪化して株価が下落する可能性があるという点を頭に入れておきましょう。

fxにおける円安のメリット・デメリットとの比較

fxにおいては円安にはどんなメリットとデメリットがあるのかを株式投資におけるメリットとデメリットと比較した場合、以下のようになります。

|

fx |

株式投資 |

|

|

メリット |

クロス円で買いポジションを保有していると利益が出る |

輸出関連企業の株価や日経平均全体の株価が上昇する期待が持てる |

|

デメリット |

クロス円で売りポジションを保有している場合は損失が発生する |

輸入関連企業の株式下落や国内の実体経済悪化のリスクがある |

fxではドル/円などのクロス円の通貨ペアにおいて買いポジションを保有している場合には、円安によって外貨の価値が上昇するので利益が発生します。

一方、売りポジションを持っていた場合には円安によって損失が発生します。

今後は「円安になりそう」と予測するのであれば、買いポジションを保有しておくのがよいでしょう。

つまり、fxでは円安時と円高時でポジションを切り替えることによって、どちらのタイミングでも利益を狙うことが可能です。

円安時におけるfxと株式投資のメリットとデメリットを把握して、適切な方法で投資をすることが重要です。

円安に強い3つの業界とは

円安下において投資すべき銘柄を見つけておくと、いざという時でも安心です。円安に強い業界は主に以下の3つです。

- 自動車産業

- 海運業者

- 電機・精密・機械業界

なぜこれら3つの業界が円安に強いのか、詳しく解説します。

自動車産業

自動車産業は輸出関連企業の代表格です。

円安によって、多額の利益を享受することができます。

例えばSUBARUが22年11月2日発表した4月から9月期の連結決算では、売上が前年同期比30%増の1兆7508億円、純利益が74%増の778億円となっています。

大幅な増収増益の大きな要因は円安であると言われています。

また、株価も2022年6月に年初来高値である2,611円をつけ、さらに9月8日にそれを更新する2,684円を記録しました。

圧倒的な国際販売台数を誇るトヨタ自動車は「1円の円安で約450億円も営業利益を押し上げる」と言われており、実際に2022年10月〜12月の四半期決算では前年同期比22%増の9566億円となっており、このうち為替変動が4800億円の増益要因だと言われています。

また、日産自動車も円安などの影響によって営業利益が前年同期比2.5倍の1,331億円となっています。

円安になったら、まず自動車産業の株価に注目すべきでしょう。

海運業者

海運業者も円安になると恩恵を受ける業界です。

大手海運会社は原則として運賃収入をドル建てで受け取ります。

そのため日本円に換算した場合の1利益が大きくなり、増収増益による株価上昇が期待できます。

実際に大手海運会社である日本郵船は2022年度の第2四半期で過去最高となる売上高1兆3,658億円、営業利益1,633億円、経常利益7,653億円を達成しています。

円安によって海運業者も大きなメリットがある業界であると理解しておきましょう。

電機・精密・機械業界

電機・精密・機械業界も円安によって恩恵を受ける業界の1つです。

この業界も輸出が多いので、円安によってメリットを受けやすいです。

例えばソニーグループは2021年度決算で初の営業利益1兆円突破を達成し、ダイキン工業も初の売上高3兆円突破を達成しています。

ただし電機業界は円安によって部材の調達コストなどが上昇して、逆に減益となっている企業も存在します。

円安が企業に対して具体的にどのような影響をもたらすのかを慎重に見極めた上で投資先を選定する必要があるでしょう。

今が買い時の円安時のおすすめ投資先4選

2023年春時点で、円安は一時的に落ち着き1ドル130円程度を推移しています。

しかし今後は円安が再度進行するリスクもあります。

将来的に円安になった場合を見据え、今のうちに投資しておくべきおすすめ投資先は次の4つです。

- 輸出関連企業の株

- インバウンド関連企業の株

- 割安になっている日本株

- 外国投資信託など

円安に備えて投資すべきおすすめ4銘柄について詳しく解説していきます。

輸出関連企業の株

輸出関連企業は円安によって売上が上昇するので増収増益になる傾向にあります。

現地で同じ量、同じ単価で販売しても、日本円に換算すると売上と利益が拡大するので、円安によって利益を伸ばすことができる状態です。

今後、円安が進むと予測している方は、今のうちから輸出関連の株式に注目しておくとよいでしょう。

インバウンド関連企業の株

インバウンド関連の株も円安時には伸びる可能性があります。

円安になると外国人観光客が日本に来やすくなるためです。

例えば日本円での宿泊費が55,000円のホテルに泊まる場合を考えてみましょう。

1ドル110円であれば、そのホテルに泊まるには500ドル必要です。

円安になり、1ドル120円になった場合、ホテルには458.3ドルで宿泊することができます。

このように、円安になれば少ない外貨で日本のモノやサービスを購入できるので、外国人にとってはメリットがあります。

円安はインバウンド拡大のチャンスですので、インバウンド関連企業の業績が向上して株価も上昇する可能性があるでしょう。

割安になっている日本株

為替市場に大きな変動があると、急激に株価が下落する可能性があります。

このタイミングで割安になっている日本株を狙うのも有効な投資手法だと言えるでしょう。

株式の中には、企業として確かな財務基盤や安定した営業成績を上げているにも関わらず、割安になっている株が存在します。

このような株を株式市場全体が下がっているタイミングで購入すれば、将来的に大幅な値上がりを期待することができます。

割安株はPBRなどの指標で探すことができるので、どの株が割安なのか、あらかじめ狙いをつけておきましょう。

外国投資信託など

外貨で運用されている外国投資信託などもおすすめです。

投資信託はプロが運用しているので、外国株の中でも安定して成長が見込める銘柄に投資できるのが特徴です。

さらに外貨建てで運用されているので、円安になれば為替差益による恩恵を受けることができるでしょう。

また、投資信託の中には円安に強い日本株で構成されているような商品もありますので、投資のスタイルや好みにあった商品を探してみるとよいでしょう。

円安時に株式投資をする注意点

円安の際に株式投資をする場合、以下の2点に注意して投資を行っていきましょう。

- ポートフォリオでドルに寄せすぎない

- 長期積立投資は継続する

ポートフォリオでドルに寄せすぎない

円安だからと言ってポートフォリオでドルに寄せすぎないことが重要です。

ポートフォリオとは、保有する資産の構成です。

確かに円安時にはドルなどの外貨へ投資した方がメリットが大きいことは間違いありません。

しかし、その場合は急に円高に触れた際には大きな損失を受けるリスクもあるということです。

ポートフォリオはある程度バランスを保つことが非常に重要です。

円安メリットがあるからと言ってドルに寄せすぎずに、円高になった場合のリスクにもしっかりと備えておくようにしてください。

長期積立投資は継続する

短期的な利益を追いすぎない点も重要です。

長期積立投資などを行っている人の中には、円安時に投資をすることは「割高だから損」と考える人も多いでしょう。

しかし、そのような時でも長期積立投資は継続しておくようにしてください。

長期積立投資は短期的な市場の変動に囚われることなく、長期的に利益を出して資産を形成する方法ですし、複利効果によって高い収益を狙える方法でもあります。

短期投資とは全く別のものと考えて、短期的には損だと思われる状況下だとしても長期積立投資は継続するようにしてください。

まとめ

円安は外貨建てで販売する商品やサービスの日本円での売値が高くなるので輸出関連企業にとってはメリットがあります。

そして、日本の大企業の多くが輸出関連企業ですし、日経平均を構成する企業のほとんども輸出関連企業ですので、株価にとっても円安はプラスです。

しかし、普段、輸入品に頼っている一般消費者にとっては物価が高くなるなどのデメリットもあります。

円安によって恩恵を受ける企業と損失を被る企業ははっきりと明暗が分かれるので、投資をする際には円安でメリットを受ける業界へ投資をすることが重要です。

また、fxは円安であれば買い、円高であれば売りポジションを持つことで、いずれのケースでも利益を狙うことが可能です。円安時のメリットとデメリットをしっかりと理解して、自分がどのように動けば得になるのかをしっかりと把握した上で投資しましょう。